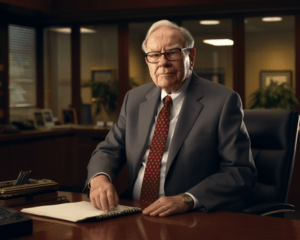

當談及當代最成功的投資者和商業巨頭之一,沃倫-巴菲特(Warren Buffett)的名字無疑會佔據頂端。他的投資智慧和商業洞察力使他成為一個傳奇,其故事不僅激勵了無數有抱負的投資者和企業家,也在金融界和商業領域產生了深遠的影響。今天就讓深入研究巴菲特的成功之路,探討他早年經歷、創業歷程以及他的投資哲學。

早年經歷如何造就巴菲特的創業精神

發現機會

巴菲特於 1930 年 8 月 30 日出生於美國內布拉斯加州奧馬哈市。年輕的巴菲特在一個陽光明媚的下午,在奧馬哈市的高爾夫球場附近散步時,發現了一個有趣的景象:草地上散落著多個被遺棄的高爾夫球。他敏銳地意識到這是一個商機,決定收集這些球,清理後以低於新球價格轉售。

堅持與創意

第二天早上,巴菲特帶著一個水桶和堅毅的心,開始了他的任務。每天早上,他都在高爾夫球場的草地上搜尋隱藏在樹叢中的高爾夫球,堅持不懈地收集並擦洗這些球,直到它們煥然一新。

創業之路

巴菲特將這些高爾夫球以低價轉售給高爾夫球手,很快贏得了忠實客戶。他意識到將賺到的錢再投資的重要性,開始擴展業務,售賣二手高爾夫杆和周邊產品。他的創意和堅持使他成為眾多高爾夫球手心中的偶像。

尋找新機會

然而,巴菲特並不滿足於僅僅銷售高爾夫用品,他一直在尋找新的投資機會,展開了他的創業之路。

高中時代的彈珠機生意

發現商機

在高中時期,彈珠機開始流行起來,巴菲特和他的朋友觀察到每次經過商店時,彈珠機總是被人圍觀,顧客爭相試玩。他們意識到這是一個商機,決定投入創業。

合作計劃

他們購買了一台二手彈珠機,與一家理髮店達成合作協議,在店內放置彈珠機,並與店主分享收益。這個合作模式省去了租金成本,使他們能夠專注於業務發展。

擴大業務

彈珠機生意取得成功,吸引了大量顧客前來理髮店。鼓舞之下,他們將收入再投資,購買更多彈珠機,並將它們放置在其他商業場所。這使得他們的業務迅速擴展,彈珠機遍布整個小鎮。

智慧交易

當第一台彈珠機所在的理髮店老板表達購買興趣時,巴菲特和他的朋友採取了巧妙的交易方式。他們部分售出彈珠機擁有權給老板,同時保留一部分,並繼續分享收益。這個策略性的安排使他們能夠長期從彈珠機業務中獲益。

商業智慧

這些早期經歷展示了巴菲特和他的朋友的商業智慧和長遠眼光。他們善於發現商機,並通過談判達成對雙方有利的交易。這些經驗為巴菲特成為傳奇投資者打下了堅實基礎。

格雷厄姆(Benjamin Graham)的影響

巴菲特成為今天我們所熟悉的傳奇投資人的歷程始於20世紀50年代初,當時他就讀於哥倫比亞大學商學院。在此期間,他聆聽了著名經濟學家和投資人本傑明·格雷厄姆(Benjamin Graham)的講座。格雷厄姆關於價值投資的講座及其著作《聰明的投資者》(The Intelligent Investor)為年輕的巴菲特留下了深刻的影響。

尋求大師指導

巴菲特試圖直接向格雷厄姆學習,甚至計劃攻讀博士學位,希望成為格雷厄姆的學生。然而,格雷厄姆建議他直接加入自己創立的投資公司格雷厄姆-紐曼公司(Graham-Newman Corporation)。

巴菲特的職涯轉折

1954年,巴菲特聽從格雷厄姆的建議,從哥倫比亞大學畢業後,加入了格雷厄姆-紐曼公司,擔任分析師。在這段時間裡,他在格雷厄姆的指導下加深了對價值投資的理解。

格雷厄姆的影響

在格雷厄姆-紐曼公司工作期間,巴菲特從格雷厄姆的投資決策中獲得了寶貴的經驗。他學會了全面分析一間公司的基本面,並深刻領悟到了格雷厄姆所倡導的長期投資策略的重要性。格雷厄姆的投資原則,尤其是「安全邊際」(Margin of Safety)的理念,對巴菲特的投資哲學產生了深遠影響,為他日後的成功奠定了堅實基礎。

格雷厄姆的投資哲學 – 價值投資

- 安全邊際(Margin of Safety):格雷厄姆信奉「安全邊際」,即以明顯低於一間公司的內在價值的價格買入股票。這種方法旨在保護投資者免受下跌風險,並在市場出現波動時提供緩衝。

- 基本面分析:格雷厄姆強調對公司財務報表和業務前景進行全面基本面分析的重要性。他只會尋找和投資負債狀況良好、盈利穩定、歷史盈利能力強的公司。

- 市場先生比喻(Mr. Market Analogy):格雷厄姆用「市場先生」來比喻股市的情緒化和非理性行為。他鼓勵投資者善用市場波動,而不是被其影響投資決定。他主張從長遠角度分析問題,而不是追隨市場的短期情緒。

- 分散投資:格雷厄姆相信透過投資多隻股票能有效分散風險。他建議持有一籃子精心挑選的價值被低估的股票,以減少任何個股表現不佳對整個投資組合所帶來的負面影響。

- 淨值投資(Net-Net Investing):格雷厄姆有時會進行「淨值」投資,即以低於其流動資產淨值(流動資產減去總負債)的價格買入股票。這種方法主要針對價值被嚴重低估的公司。

巴菲特的投資原則

巴菲特的投資原則是基於價值投資,重視長期投資、股票質素比數量重要、要集中投資、還要看公司管理層等無形因素、能否把整家公司都收購。

- 長期投資:格雷厄姆和巴菲特都相信購買價值被低估的股票,但巴菲特延長了持有期。格雷厄姆認為一旦股票返回其內在價值就應該出售,投資年期可能較短,但巴菲特以偏好長期投資而著稱。

- 質素重要過數量:巴菲特強調投資具有持久競爭優勢或有「護城河」的優質公司,不會單單關注一間公司的資產,而是尋找具有長期增長潛力的公司。

- 集中投資:與格雷厄姆建議的分散投資不同,巴菲特會集中投資在他非常了解和非常有信心的公司,而不是持有大量不同股票。

- 公司管理和無形因素:格雷厄姆主要依靠財務報表分析,而巴菲特則同時考慮不可量化的因素,例如管理層的質素和公司的品牌價值。

- 收購整個公司:在巴菲特投資生涯的後期,他不再僅僅購買價值被低估的股票,而開始收購整個公司,這使他能夠對公司的運營擁有更大的控制權和影響力。

- 巴菲特對格雷厄姆的價值投資理念進行了改進,經過多年的調整和改進形成了他獨特的投資策略。

第一筆大投資

巴郡·哈薩威(Berkshire Hathaway)的轉折

1962年,巴菲特作出了一項將永遠改變他的人生軌跡的投資,成為他投資生涯中最重要的決定之一。

當時,巴郡·哈薩威(Berkshire Hathaway)是一間紡織品製造公司。公司面臨著諸多挑戰,包括面對國內紡織業的逐漸衰落和來自外國紡織品製造商的激烈競爭。

發現潛力

儘管前路艱難,但巴菲特看中了公司持有的資產潛力。他相信公司管理層持續將盈利再投資於新設備和工廠,這些有形資產具有相當大的價值。

大規模收購

巴菲特開始大量購買巴郡的股票,很快成為公司最大的股東之一。他打算運用從格雷厄姆所學到的投資理念,重組公司業務,提高效率。

轉型與投資

然而,儘管努力,紡織業仍面臨挑戰,巴菲特決定轉型為一家投資控股公司。他運用公司資金投資其他業務和股票,帶領巴郡轉變為一家多元化企業。

長期持有與成功

在巴菲特的管理下,多年來進行了大量收購,包括對可口可樂、美國運通和Geico等公司的投資。這些戰略性投資,使得巴郡的股價多年來不斷飆升,為他贏得「奧馬哈的先知」(The Oracle of Omaha)的稱號。他持續超越市場表現並為股東創造超常回報的能力,使他成為世界上最成功的投資者之一。

巴郡·哈薩威(Berkshire Hathaway)

巴菲特將巴郡轉變為一家投資控股公司後,進行了一系列標誌性投資,他在可口可樂公司和Geico公司的股份就是他投資能力的兩個顯著例證。

投資可口可樂

里程碑投資

1988年,巴菲特的巴郡進行了一項具有里程碑意義的投資,收購了可口可樂公司的大量股份。作為世界上最知名、最有價值的品牌之一,可口可樂完全符合他的投資標準。

專注於「永久」投資

巴菲特專注於「永久」投資,尋求投資於可以長期持有的公司。可口可樂公司穩定的商業模式,以及在飲品行業的主導地位,使其成為他「永久」投資組合中的一員。

重視護城河

巴菲特看重公司的護城河,保護公司不受競爭對手影響的競爭優勢。可口可樂的全球分銷網絡、品牌知名度以及與裝瓶商的長期合作關系為其提供了廣泛的護城河,增強了巴菲特對該投資長期潛力的信心。

投資持續回報

時至今日,可口可樂仍然佔巴郡投資組合7%以上,持有約4億股可口可樂股票,價值最少250億美元,還未將股息計算進來。這30多年間,巴郡從可口可樂公司賺進了最少100億美元股息。

投資Geico

巴菲特與Geico的淵源

巴菲特與政府員工保險公司(The Government Employees Insurance Company, Geico)的淵源可以追溯到20世紀50年代,當時他已經開始積極投資Geico,並於1976年成為Geico的大股東。

吸引力的業務模式

巴菲特被Geico直接面向消費者的創新業務模式所吸引。通過直接向客戶銷售保單,Geico繞過了對保險代理人和經紀人的需求,從而降低了成本。這種精簡高效的經營方式與巴菲特偏愛直接盈利模式的公司的理念不謀而合。

保險浮存金帶來的優勢

巴菲特喜歡投資保險公司的一個重要原因是「保險浮存金」即保險公司從投保人預收的保費,在作出任何賠償之前一直由保險公司持有。這種浮存金實際上為巴郡提供了大量低成本資金來源,可以讓巴郡投資於更多優質公司,為股東帶來額外回報。

巴菲特在2007-2008年金融危機期間的應變能力:高盛投資

巴菲特在2007-2008年金融危機期間對高盛的投資及其後續表現。金融危機爆發時,金融市場陷入恐慌,許多大型金融機構面臨倒閉,但巴菲特卻敏銳地看到了投資機會。他認為高盛是一家管理完善、業務模式穩健的金融機構,因此在這個動蕩時期,他毅然投資了高盛。

巴菲特向高盛提出了一項投資方案,包括優先股和認股權證,為高盛注入了50億美元。這筆投資為巴郡提供了穩定的收入來源,同時也讓他有機會從高盛未來的增長中獲利。後來,高盛回購了巴郡持有的優先股,並重新協商了認股權證的條款,最終巴郡獲得了1300萬股高盛普通股,進一步增加了其投資收益。

巴菲特在金融危機期間的投資決策展現了他的投資智慧和冷靜應對能力。他的投資舉措不僅為巴郡帶來了穩定的收益,也為其巨大的投資成功增添了新的篇章。這次投資不僅展現了巴菲特的投資策略,也加強了他作為一位精明投資者的聲譽。

有興趣了解事情的來龍去脈的讀者,可以參考「別人恐懼我貪婪:金融海嘯時以50億美元投資高盛,巴菲特3年內大賺20億」。

總結

作為全球最受尊敬和欽佩的投資者之一,巴菲特能夠駕馭充滿挑戰的市場環境並做出戰略性投資決策,這是他取得持久成功的關鍵因素。從早年的創業少年到如今的「奧馬哈的先知」(The Oracle of Omaha),巴菲特的創業歷程為一眾有抱負的投資者和企業家樹立了一個鼓舞人心的榜樣。

延伸閱讀

其他精彩文章

如果大家對不同的企業有興趣,亦可以閱讀以下文章

- 中國Fast-Fashion品牌SHEIN為何能夠超越H&M、Zara風靡歐美市場

- 拼多多TEMU:購物、社交、金融三位一體的中國電商黑馬,如何打敗亞馬遜成為美國人最愛購物APP?

- TikTok抖音為何會風靡全球?一文看懂創辦人張一鳴和ByteDance字節跳動的歷史